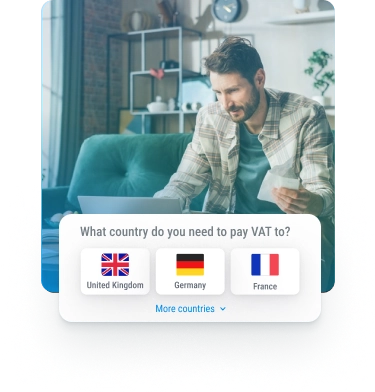

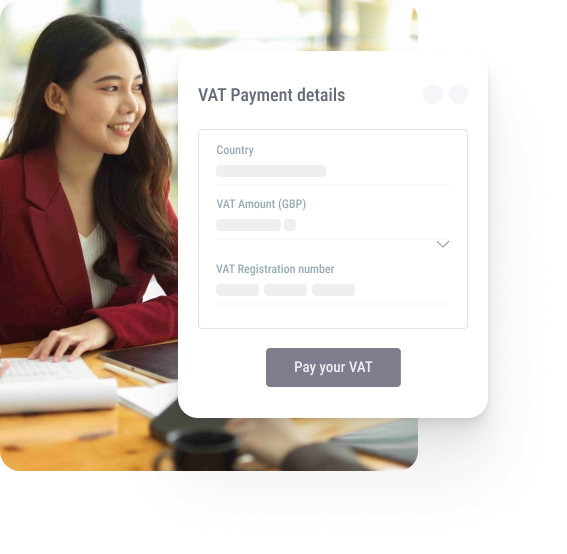

ตอบโจทย์ความต้องการเรื่องการบริหารจัดการภาษี

Payoneer พร้อมเสนอบริการด้านภาษีในต่างประเทศให้กับคุณ แพลตฟอร์มช่วยประหยัดเวลาด้วยโซลูชันการชำระเงินที่ตอบโจทย์ผู้ใช้งานในหลายมิติ

คำถามที่พบบ่อย

แบบฟอร์ม W8 ออกโดย Internal Revenue Service (IRS) ของสหรัฐอเมริกา จัดทำโดยผู้อาศัยที่ไม่ใช่ชาวอเมริกันและองค์กรที่ไม่ใช่ชาวอเมริกันซึ่งได้รับแหล่งรายได้จากสหรัฐอเมริกา แบบฟอร์มนี้รับรองสถานะในต่างประเทศของบุคคล เมื่อกรอกแบบฟอร์ม W8 ผู้รับเงินจะหลีกเลี่ยงหรือลดการหักภาษี ณ ที่จ่ายที่ใช้กับรายได้ตามสหรัฐอเมริกาของตน

แบบฟอร์ม W9 รวบรวมข้อมูลที่ระบุตัวตน เช่น ชื่อ ที่อยู่ และหมายเลขประจำตัวผู้เสียภาษี สำหรับการชำระเงินที่ธุรกิจในสหรัฐฯ ชำระให้กับผู้อยู่อาศัยในสหรัฐฯ ผู้รับเงินกรอกแบบฟอร์ม W9 W9 ที่เสร็จสมบูรณ์สามารถช่วยให้ผู้รับเงินหลีกเลี่ยงภาษีหัก ณ ที่จ่ายสำรองได้ หากไม่มี W9 ครบถ้วน ผู้ชำระเงินอาจถูกบังคับให้เก็บภาษีหัก ณ ที่จ่าย

มีการยื่นแบบฟอร์ม 1042 ไปยัง IRS เพื่อรายงานภาษีหัก ณ ที่จ่ายจากรายได้ของชาวต่างชาติตามรายได้ในสหรัฐฯ

แบบฟอร์ม 1042-S จะออกและส่งไปยัง IRS ด้วย หากคุณชำระเงินแหล่งรายได้ในสหรัฐฯ ให้กับผู้รับเงินต่างประเทศ คุณต้องส่งแบบฟอร์ม 1042 และ 1042-S ที่กรอกครบถ้วนสำหรับผู้รับเงินในต่างประเทศทุกรายที่คุณได้ชำระเงิน แบบฟอร์ม 1042-S แต่ละแบบฟอร์มจะให้รายละเอียดจำนวนรายได้ในสหรัฐฯ ที่คุณจ่ายให้กับชาวต่างชาติคนใดคนหนึ่ง การชำระเงินโดยทั่วไปที่รายงานใน 1042-S ได้แก่ ค่าลิขสิทธิ์ เงินปันผล รายได้จากอสังหาริมทรัพย์ รายได้บำนาญ ทุนการศึกษา เงินรางวัลจากการพนัน ดอกเบี้ย เงินช่วยเหลือ เงินรางวัล และเบี้ยประกัน

แบบฟอร์ม 1099-K คล้ายกับแบบฟอร์ม 1099 เป็นการบันทึกประเภทการชำระเงินที่เฉพาะเจาะจงซึ่งมีมูลค่ารวมมากกว่า 600 ดอลลาร์สหรัฐฯ ที่ชำระให้กับผู้มีถิ่นที่อยู่ในสหรัฐฯ ในปีภาษีที่กำหนด ข้อแตกต่างที่สำคัญระหว่าง 1099-K, 1099 และ 1099MISC คือ 1099K ได้รับการออกแบบมาเพื่อครอบคลุมธุรกรรมผ่านบัตรชำระเงินหรือธุรกรรมเครือข่ายบุคคลที่สาม:

“ธุรกรรมผ่านบัตรชำระเงิน” หมายถึงธุรกรรมใดๆ ที่บัตรชำระเงิน—หรือหมายเลขบัญชีใดๆ หรือข้อมูลระบุตัวตนอื่นๆ ที่เกี่ยวข้องกับบัตรชำระเงิน—ได้รับการยอมรับว่าเป็นการชำระเงิน

“ธุรกรรมเครือข่ายบุคคลที่สาม” หมายถึงธุรกรรมใด ๆ ที่ชำระผ่านเครือข่ายการชำระเงินบุคคลที่สาม – แต่หลังจากยอดรวมเกินเกณฑ์ข้างต้นเท่านั้น

โซลูชันบริการด้านภาษีของเราเป็นหนึ่งในโซลูชันที่ครอบคลุมที่สุดในตลาด ด้วยการรวมแบบฟอร์ม 1042 เราได้มอบข้อได้เปรียบที่สำคัญให้กับธุรกิจที่อยู่ในสหรัฐอเมริกาซึ่งจ่ายค่าลิขสิทธิ์ดิจิทัลให้กับผู้สร้างที่ไม่ได้อยู่ในสหรัฐอเมริกาเป็นประจำ Our solution removes the burden, time, and cost of manual form filling. อีกทั้งยังให้การคำนวณการหักภาษี ณ ที่จ่ายที่แม่นยำสำหรับผู้รับเงินทุกคน และช่วยให้คุณช่วยเหลือผู้รับเงินของคุณให้ปฏิบัติตามกฎระเบียบของ IRS ได้ตลอดทั้งปีการเงิน

ผู้รับเงินของคุณจะได้รับอีเมลแจ้งให้กรอกแบบฟอร์มที่เกี่ยวข้องตามความต้องการของตน อีเมลแต่ละฉบับเป็นแบบอัตโนมัติและสามารถสร้างแบรนด์ด้วยโลโก้และสีของบริษัทของคุณได้

ได้ คุณสามารถดูได้ว่าผู้รับเงินรายใดดำเนินการเสร็จสิ้น เริ่มแล้ว หรือยังไม่ได้เริ่มกระบวนการยื่นคำร้อง

ใช่ แบบฟอร์ม W-, 1042 และ 1099 ที่กรอกข้อมูลครบถ้วนทั้งหมดจะถูกเก็บไว้อย่างปลอดภัย ดังนั้นคุณจึงสามารถตอบสนองได้อย่างรวดเร็วในกรณีที่มีการตรวจสอบของ IRS

เราสามารถอธิบายวิธีการกรอกแบบฟอร์ม W- ในทางเทคนิคได้โดยใช้โซลูชันบริการด้านภาษีของเรา แต่เราไม่สามารถให้คำแนะนำเกี่ยวกับข้อมูลเฉพาะที่ต้องป้อนได้ (ซึ่งจะอยู่ภายใต้ “คำแนะนำด้านภาษี”) คุณควรขอคำแนะนำจากผู้เชี่ยวชาญด้านภาษีที่ได้รับการรับรองหรือ IRS แทน

แบบสอบถามตัวช่วยสร้างภาษีให้คำแนะนำสำหรับผู้รับเงินในการเลือกและกรอกแบบฟอร์มที่เกี่ยวข้อง อย่างไรก็ตาม เราไม่สามารถและไม่สามารถให้คำแนะนำเฉพาะเจาะจงเกี่ยวกับข้อมูลที่จะรวมไว้ในรูปแบบใดๆ ได้ โปรดขอคำแนะนำจากผู้เชี่ยวชาญในกรณีที่จำเป็น

เมื่อคุณสมัครใช้งานโซลูชันบริการภาษีของ Payoneer คุณจะต้องระบุรายละเอียดการติดต่อของผู้รับเงินของคุณ จากที่นั่น:

1. ผู้รับเงินของคุณจะได้รับอีเมลขอให้กรอกแบบฟอร์ม W- ที่เกี่ยวข้อง

2. ข้อมูลที่ส่งมาจะถูกเก็บรวบรวมโดย Payoneer และเก็บไว้อย่างปลอดภัย จากนั้นส่งต่อไปยังบุคคลที่สามเพื่อทำการคำนวณการหักภาษี ณ ที่จ่ายอย่างแม่นยำสำหรับผู้รับเงินแต่ละราย

3. การหักภาษี ณ ที่จ่ายทั้งหมดต่อผู้รับเงินจะถูกรวมและป้อนลงในแบบฟอร์ม 1042 หรือ 1099 โดยอัตโนมัติ ซึ่งคุณสามารถตรวจสอบได้ก่อนส่งไปยัง IRS